Un’impresa che presenta i requisiti richiesti dalla normativa di riferimento può chiedere l’iscrizione all’apposita sezione speciale del Registro delle imprese, grazie alla quale acquisisce lo status di start up innovativa.

Gli investitori di una start up innovativa possono godere di specifiche agevolazioni fiscali, a regime o temporanee: tali agevolazioni si sostanziano in detrazioni dall’Irpef, deduzioni dall’Ires o nell’esenzione dalla tassazione sulle plusvalenze realizzate. Per usufruire della detrazione Irpef o della deduzione Ires il contribuente dovrà correttamente compilare la dichiarazione annuale dei redditi.

| Questo articolo è un estratto della Circolare del Giorno 157 del 7 giugno 2022 Start up innovative e agevolazioni fiscali per gli investitori, con compilazione dei modelli Redditi disponibile anche nell'abbonamento alla circolare del Giorno di Fiscoetasse |

Start up innovative: premessa

Il D.L. 179/2012 come convertito dalla Legge 221/2012, ha introdotto nell’ordinamento italiano le agevolazioni, non solo fiscali, previste per le imprese che assumono la qualità di start up innovativa.

Una società di capitali, anche in forma cooperativa, le cui azioni o quote non sono quotate in mercati regolamentati, assume la qualità di start up innovativa quando:

- possiede gli specifici requisiti richiesti dalla normativa, e

- dopo l’iscrizione nell’apposita sezione speciale del Registro delle imprese.

La prima iscrizione presso l’apposita sezione del Registro delle imprese, e il mantenimento della stessa negli anni successivi, non costituisce un obbligo, ma un onere che l’impresa deve sostenere per poter godere dei benefici premiali previsti dalla normativa, in quanto elemento necessario per poter assumere la qualità di start up innovativa. In altre parole, una start up innovativa, secondo l’ordinamento italiano, è tale solo se l’impresa è iscritta presso l’apposita sezione speciale del Registro delle imprese.

L’obiettivo ideale della normativa è quello di sostenere l’innovazione tecnologica del tessuto imprenditoriale nazionale, il quale però si scontra con gli inevitabili limiti di una capacità innovativa di solo taglio curriculare.

| Questo articolo è un estratto della Circolare del Giorno 157 del 7 giugno 2022 Start up innovative e agevolazioni fiscali per gli investitori, con compilazione dei modelli Redditi disponibile anche nell'abbonamento alla circolare del Giorno di Fiscoetasse |

Requisiti start up innovativa

Più nello specifico, l’aspirante start up innovativa, per essere qualificata come tale deve:

- essere costituita da non più di 60 mesi;

- essere residente

- in Italia, o

- in un altro Stato membro dell’Unione Europea, sempre che abbia una sede produttiva o una filiale in Italia;

- realizzare, dal secondo anno di attività, un valore della produzione annuale non superiore a 5 milioni di euro;

- non distribuire utili, né averli distribuiti in passato;

- presentare come oggetto sociale lo sviluppo, la produzione, la commercializzazione di prodotti o servizi innovativi ad alto valore tecnologico;

- non essere stata il risultato di una fusione o una scissione societaria, né essere stata costituita in seguito a cessione d’azienda o di un suo ramo.

In riferimento al requisito del valore della produzione, la norma fa riferimento al concetto non univoco di “secondo anno di attività”, che può assumere diverse interpretazioni: secondo Assonime si dovrebbe fare riferimento al secondo esercizio civilistico di durata annuale.

La vocazione innovativa, esclusiva o prevalente, richiesta all’oggetto sociale concettualmente assume un perimetro molto ampio, tale da poter essere applicato ai più diversi settori dell’economia senza particolari limitazioni.

Restando nell’ambito dell’oggetto sociale, specifiche agevolazioni poi sono previste – ma che in questa sede non si approfondiranno – per:

- le start up innovative a vocazione sociale, e

- per quelle a vocazione turistica.

In aggiunta ai precedenti requisiti, che devono essere tutti posseduti dall’impresa, l’aspirante start up innovativa deve possedere anche almeno uno dei seguenti ulteriori requisiti:

- le spese annuali in ricerca e sviluppo sono pari (o superiori) al 15% del maggiore valore tra

- costi totali (escludendo quelli legati all’acquisto o alla locazione di immobili), e

- valore totale della produzione dell’impresa;

- la forza lavoro (dipendenti o collaboratori) complessiva impiegata è composta alternativamente:

- per almeno un terzo da personale con diploma di laurea magistrale che abbia concluso o abbia in corso un dottorato di ricerca presso una università riconosciuta, anche non italiana, o che abbia svolto per almeno tre anni attività di ricerca presso istituti di ricerca pubblici o privati, in Italia o all’estero;

- per almeno due terzi da personale in possesso di laurea magistrale.

- l’impresa è titolare, depositaria o licenziataria di una privativa industriale relativa a una invenzione, oppure è titolare dei diritti relativi a un programma per elaboratore registrato presso il Registro pubblico speciale per i programmi per elaboratore.

L’impresa che possiede i requisiti per assumere lo status di start up innovativa richiede l’iscrizione alla sezione speciale del Registro delle imprese tramite Comunicazione unica, da trasmettere alla CCIAA territorialmente competente, allegando alla domanda di iscrizione una apposita autodichiarazione attestante il possesso dei requisiti richiesti dalla normativa. Specifiche informazioni dovranno essere poi pubblicate sulla piattaforma telematica https://startup.registroimprese.it/.

Con cadenza almeno annuale, la start up innovativa dovrà aggiornare o confermare il possesso dei requisiti richiesti dalla normativa sulla stessa piattaforma telematica, ed attestare le medesime informazioni al Registro delle imprese, con dichiarazione del legale rappresentante dell’impresa.

In caso di perdita dei requisiti qualificanti o a causa del mancato deposito della dichiarazione di possesso degli stessi, l’impresa sarà cancellata dalla sezione speciale e manterrà la sola iscrizione nella sezione ordinaria: in conseguenza di ciò, perderà lo status di start up innovativa e le conseguenti agevolazioni previste dalla normativa.

| Questo articolo è un estratto della Circolare del Giorno 157 del 7 giugno 2022 Start up innovative e agevolazioni fiscali per gli investitori, con compilazione dei modelli Redditi disponibile anche nell'abbonamento alla circolare del Giorno di Fiscoetasse |

Start up innovative e disciplina di favore

La disciplina di favore prevista per le imprese che assumono la qualità di start up innovative ha la caratteristica di prevedere due beneficiari:

- l’impresa;

- l’investitore.

L’obiettivo del legislatore appare quello di favorire l’impresa sotto un duplice aspetto: attraverso le agevolazioni fiscali previste per i soci si vuole favorire l’investimento nelle start up innovative, attraverso i benefici per l’impresa si vuole agevolarne l’avviamento.

Per quanto riguarda l’impresa, i principali benefici previsti riguardano gli ambiti:

|

Societario |

La principale linea di intervento è legata all’ambito societario, per il quale sono previste una serie di deroghe alla disciplina ordinaria, in modo particolare in tema di gestione del capitale, per il quale sono disposte modalità agevolate di gestione delle partecipazioni e di gestione delle perdite |

|

Camerale |

Le agevolazioni camerali si sostanziano nell’esonero dall’obbligo di versamento dei diritti annuali dovuti alla CCIAA territorialmente competente e dei diritti di segreteria, con annesse imposte di bollo, dovute per le iscrizioni al Registro delle imprese |

|

Fiscale |

La particolare selezione, effettuata dal Legislatore, dei benefici fiscali a sostegno delle start up innovative ne conferma la volontà di agevolarne l’avviamento, con misure quali l’esonero dall’applicazione della disciplina sulle società di comodo o la maggiore libertà prevista per l’utilizzo in compensazione del credito IVA |

| Questo articolo è un estratto della Circolare del Giorno 157 del 7 giugno 2022 Start up innovative e agevolazioni fiscali per gli investitori, con compilazione dei modelli Redditi disponibile anche nell'abbonamento alla circolare del Giorno di Fiscoetasse |

Agevolazioni fiscali per investimenti in start up

Le principali e più rilevanti agevolazioni fiscali previste per il contesto delle start up innovative hanno come beneficiari gli investitori.

La normativa di favore a beneficio dell’investitore, costruita per stratificazione a partire dalla prima originaria misura, conta oggi quattro agevolazioni:

- detrazione Irpef o deduzione Ires sulle somme investite, a regime;

- incremento della detrazione Irpef e della deduzione Ires, per il solo 2019;

- incremento della detrazione Irpef in regime de minimis, a carattere temporaneo;

- esenzione delle plusvalenze realizzate da persone fisiche.

Le specifiche agevolazioni saranno approfondite nel prosieguo.

| Questo articolo è un estratto della Circolare del Giorno 157 del 7 giugno 2022 Start up innovative e agevolazioni fiscali per gli investitori, con compilazione dei modelli Redditi disponibile anche nell'abbonamento alla circolare del Giorno di Fiscoetasse |

Deduzione sul modello Redditi PF 2022: esempio

Un caso particolare di compilazione del modello Redditi PF 2022 è quello che può interessare le persone fisiche partecipanti una società di capitali, nel caso in cui questa abbia optato per l’opzione per la tassazione per trasparenza ex articolo 116 del Testo Unico delle Imposte sui Redditi, e contestualmente abbia effettuato uno o più investimenti in Start up innovative.

In questo caso la società trasparente può trasferire ai soci, in misura proporzionale alla loro quota di partecipazione agli utili, la quota di conferimento in Start up innovativa eccedente il reddito complessivo.

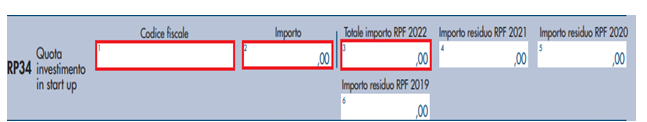

Per contro l’investitore potrà dedurre la quota di conferimento eccedente a lui spettante compilando il rigo RP34 del modello Redditi PF 2022, dove indicherà in:

- colonna 1 “Codice fiscale” il codice fiscale della società partecipata;

- colonna 2 “Importo” la quota di conferimento trasferita.

Tale importo sarà deducibile dal reddito complessivo del contribuente. In caso di trasferimenti di più quote da parte di più società partecipate, saranno compilati più moduli e il loro totale sarà riportato sulla colonna 3 del primo dei moduli utilizzati.

Le modalità operative dell’agevolazione sono individuate dall’art. 4, comma 6 del Decreto ministeriale del Ministero dell’Economia e delle Finanze del 05.05.2019 che tratta appunto delle “Modalità di attuazione degli incentivi fiscali all'investimento in Start up innovative e in PMI innovative”.

| Questo articolo è un estratto della Circolare del Giorno 157 del 7 giugno 2022 Start up innovative e agevolazioni fiscali per gli investitori, con compilazione dei modelli Redditi disponibile anche nell'abbonamento alla circolare del Giorno di Fiscoetasse |