L'articolo 5 del decreto-legge 21 giugno 2022, n. 73, ha introdotto il comma 6-bis dell’articolo 28 del decreto legislativo 31 ottobre 1990, n. 346, il quale prevede che i rimborsi fiscali di competenza dell’Agenzia delle entrate, intestati ad un contribuente defunto, sono erogati:

- ai chiamati all’eredità come indicati nella dichiarazione di successione, dalla quale risulta che l’eredità è devoluta per legge,

- per l’importo corrispondente alla rispettiva quota ereditaria.

Infatti, la norma consente un automatismo nell’individuazione dei beneficiari dei rimborsi intestati ai soggetti deceduti, al fine di semplificare e velocizzare il relativo pagamento.

I soggetti chiamati all’eredità, che non abbiano effettuato espressa accettazione, possono comunicare all’Agenzia delle entrate che non intendono ricevere i rimborsi intestati al contribuente deceduto.

Come avvengono i pagamenti automatici e come rinunciarvi.

Rimborsi fiscali agli eredi: come avvengono

I pagamento dei rimborsi fiscali spettanti al contribuente deceduto avvengono secondo le regole disposte dall’art. 5 del decreto legge n. 73/2022.

Come specificato anche dall'Agenzia con FAQ del 29 marzo:

- nei casi di successione legittima (eredità devoluta per legge), l’Agenzia delle entrate eroga il rimborso direttamente ai beneficiari, per l’importo corrispondente alla rispettiva quota ereditaria, come risultante dalla dichiarazione di successione presentata. Non è necessario presentare alcuna istanza;

- nelle ipotesi di successione testamentaria, invece, o quando la dichiarazione di successione non è stata presentata, l’ufficio territoriale dell’Agenzia delle entrate, competente per la lavorazione del rimborso, chiederà agli interessati di produrre la documentazione idonea ad attestare la qualità di erede

Rimborsi fiscali agli eredi: come rinunciare

I soggetti chiamati all’eredità, che non abbiano effettuato espressa accettazione, possono comunicare all’Agenzia delle entrate che non intendono ricevere i rimborsi intestati al contribuente deceduto.

Inoltre, gli stessi soggetti, possono revocare la precedente comunicazione inviata, chiedendo il pagamento dei rimborsi intestati al contribuente deceduto.

A tal fine necessaria una comunicazione, predisposta in modalità elettronica e inviata esclusivamente mediante un servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate:

La comunicazione può essere trasmessa:

- direttamente dal richiedente,

- dall’eventuale rappresentante del richiedente

- o tramite un incaricato autorizzato ad accedere all’area riservata del chiamato all’eredità

A seguito della presentazione della comunicazione è rilasciata una ricevuta che ne attesta la sua acquisizione.

La ricevuta è messa a disposizione solo del soggetto che ha trasmesso la comunicazione, nella sezione “ricevute” della propria area riservata del sito internet dell’Agenzia delle entrate e nella sezione “Consultazione degli invii effettuati” dell’applicazione web

E' bene specificare che, la comunicazione può essere inviata solo successivamente alla presentazione della dichiarazione di successione.

La comunicazione non produce effetti se è inviata successivamente al pagamento dei rimborsi.

La revoca può essere inviata in un qualsiasi momento successivo all’invio della comunicazione.

La revoca non produce effetti se è stata presentata all’Agenzia delle entrate una rinuncia espressa all’eredità.

Rimborsi fiscali agli eredi: istruzioni per la rinuncia

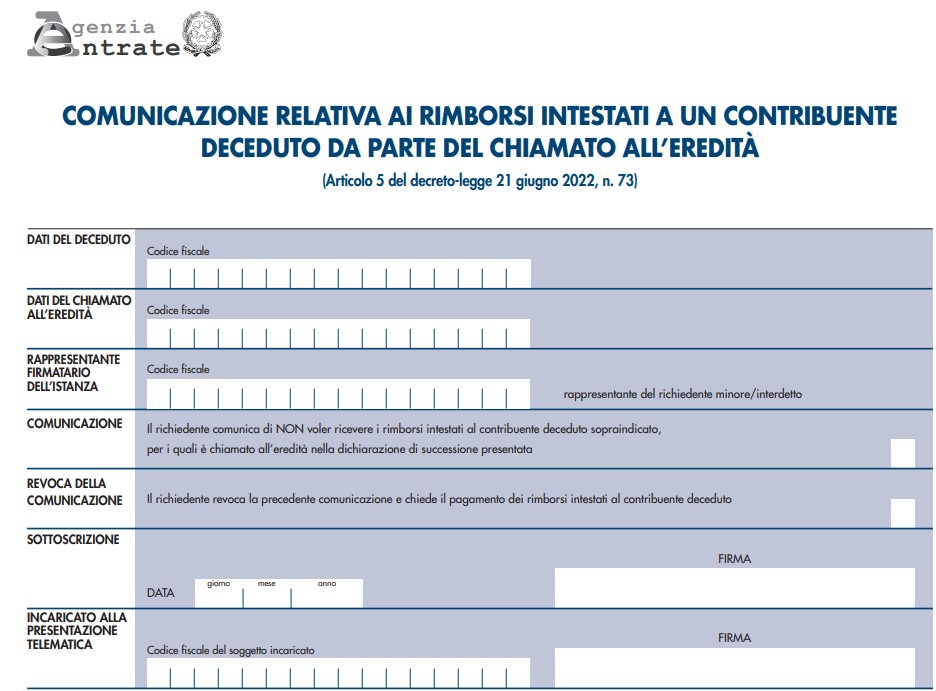

Nel Modello Comunicazione relativa ai rimborsi intestati a un contribuente deceduto da parte del chiamato all'eredità

approvato con il Provvedimento n 339178/2022 l'erede può decidere di rinunciare ai rimborsi e successivamente anche revocare la rinuncia.

Nel Modello occorre procedere come segue:

- barrare la casella "Comunicazione" qualora il chiamato all’eredità intenda comunicare che NON vuole ricevere i rimborsi intestati al contribuente deceduto.

- barrare la casella di revoca qualora il chiamato all’eredità intenda revocare la precedente comunicazione inviata e chiedere il pagamento dei rimborsi intestati al contribuente deceduto.