I contribuenti, soggetti IVA, che effettuano soltanto operazioni imponibili (o, per meglio dire, che danno diritto alla detrazione), non sottendono a limitazioni di detraibilità dell’IVA a monte derivante dagli acquisti e dalle importazioni.

Diversamente, coloro che effettuano contestualmente, operazioni che danno diritto alla detrazione e operazioni esenti, saranno soggetti alla limitazione della detraibilità dell’IVA a monte, secondo le modalità stabilite dal DPR 633/72.

Il presupposto del pro-rata di detraibilità

Le metodologie di determinazione della parte indetraibile dell’IVA disponibile sono sostanzialmente due: il metodo analitico e il metodo forfetario, altrimenti detto, quest’ultimo, pro-rata di detraibilità.

La scelta del metodo da utilizzare non è libera, e dipende dalla caratteristiche dell’attività esercitata: come regola generale, l’effettuazione occasionale di operazioni esenti non obbliga all’applicazione del pro-rata di detraibilità, richiedendo invece l’applicazione del metodo analitico, mentre l’effettuazione abituale e l’effettuazione anche solo saltuaria ma ripetuta, dello stesso tipo di operazioni, obbliga all’utilizzo del metodo forfetario.

Esulando dalla regola generale, che, quando si entra nel campo dell’IVA, il più delle volte non è che una astrazione, data l’esistenza, per ogni norma, di una moltitudine di eccezioni, i due metodi non sono necessariamente alternativi, ma, in talune situazioni, possono anche coesistere.

Se è vero che i contribuenti che effettuano operazioni esenti solo occasionalmente applicheranno solo il metodo analitico, coloro che effettuano operazioni esenti abitualmente o continuativamente applicheranno di certo il metodo forfetario, ma, a seconda della tipologia di operazione effettuate, possibilmente anche quello analitico.

Per un approfondimento sui casi e sulle modalità in cui e con cui si applicano le due metodologie si rimanda all’articolo La detrazione parziale dell’IVA: metodo analitico e pro-rata di detraibilità.

Il presupposto concettuale del pro-rata di detraibilità, dell’IVA a monte, è l’effettuazione di operazioni che, a valle, possono essere classificate come imponibili (che rientrano nel perimetro dell’imposta), come non imponibili (che non rientrano nel perimetro dell’imposta), e come esenti (che rientrano nel perimetro dell’imposta ma a cui questa non viene applicata); ai fini della determinazione del pro-rata, sarà necessario precisare, con operazioni imponibili si intendono le operazioni considerate imponibili dalla normativa IVA e le operazioni assimilate alle operazioni imponibili, specificate con modalità analitica dall’articolo 19 comma 3 del DPR 633/72, al quale si rimanda per un approfondimento, che individua talune fattispecie di operazioni che, anche se diverse dall’essere imponibili, danno comunque diritto alla detrazione dell’IVA a monte. Per maggiore chiarezza chiameremo l’insieme delle operazioni imponibili e delle operazioni a queste assimilate con la generica espressione di operazioni che danno diritto alla detrazione.

Il calcolo del pro-rata di detraibilità

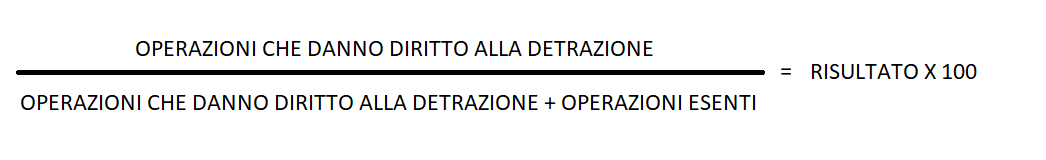

Il pro-rata di detraibilità non è altro che una percentuale di detrazione forfetaria, che si applica all’IVA a monte disponibile (quella rimanente dopo l’eventuale applicazione del metodo analitico agli acquisti) per determinare l’effettivo ammontare d’imposta disponibile ed utilizzabile, risultante dal rapporto tra la somma delle operazioni che danno diritto alla detrazione (le operazioni imponibili più quelle a queste assimilate) e lo stesso importo maggiorato delle operazioni esenti:

Il risultato del calcolo è arrotondato all’unità, superiore o inferiore a seconda che la cifra superi o meno i cinque decimi, considerando tre cifre decimali.

Nello specifico le operazioni che danno diritto alla detrazione, ai fini del pro-rata di detraibilità, sono:

- le operazioni imponibili;

- le operazioni non imponibili (esportazioni, cessioni UE, servizi internazionali, altro) ;

(in questi primi due casi con l’eccezione delle cessioni di beni ammortizzabili, materiali o immateriali, e dei passaggi interni in caso di contabilità separata)

- le operazioni fuori campo IVA per mancanza del requisito della territorialità che, se fossero effettuate nel territorio dello Stato, sarebbero detraibili;

- le operazioni finanziarie e assicurative esenti rese a soggetti extra-UE (o intra-UE per beni comunque destinati ad essere esportati);

- la cessione di oro da parte dei soggetti che producono o trasformano ora da investimento;

- la cessione di prodotti in specifici settori quali tabacchi, editoria, ed altro, elencati nell’articolo 74 comma 1 del DPR 633/72.

Le operazioni esenti, da sommare al denominatore della formula, ai fini del calcolo del pro-rata di detraibilità, sono:

- le attività finanziarie ed assicurative;

- le attività connesse al versamento delle imposte;

- le attività relative al settore dei giochi (lotto, lotterie, scommesse, altro);

(rientrano tra queste tre casi anche gli eventuali relativi rapporti di mandato e mediazione collegati alle medesime tipologie di operazioni; fanno eccezione, invece, i casi in cui queste non sono oggetto dell’attività propria dell’impresa, rappresentando solo un collaterale, e i casi in cui sono attività accessorie ad attività imponibili)

- la cessione di oro da investimento;

- le cessioni gratuite con finalità benefica;

- i servizi di pompe funebri;

- i servizi postali;

- i servizi di trasporto pubblico;

- i servizi sanitari e socio- assistenziali;

- i servizi culturali;

- le cessioni di organi, di sangue e latte umani, di plasma sanguigno.

(da queste ulteriori categorie sono comunque escluse le cessioni di beni che sono stati acquistati senza diritto alla detrazione)

Le modalità di applicazione del pro-rata di detraibilità

Negli anni successivi al primo (di assoggettamento al pro-rata di detraibilità), la detrazione in misura ridotta si applica alle liquidazioni periodiche, in linea provvisoria, utilizzando la percentuale di detraibilità risultante dalla dichiarazione IVA annuale dell’anno precedente e non potrà essere utilizzata una percentuale previsionale.

In sede di dichiarazione IVA annuale dell’anno di riferimento, sarà calcolata la percentuale di detraibilità da pro-rata con modalità definitive, e dovrà essere rilevato il relativo conguaglio.

Solo nel primo anno di assoggettamento al pro-rata di detraibilità potrà essere utilizzata una percentuale previsionale, da conguagliare, poi, sempre in sede di dichiarazione annuale.

Nell’anno in cui il contribuente uscirà dal perimetro del pro-rata di detraibilità, per mancata effettuazione di operazione esenti, questi dovrà calcolare l’imposta detraibile con modalità ordinarie, senza applicazione del metodo forfetario.

Una volta calcolata la parte dell’IVA disponibile che risulterà indetraibile per effetto dell’applicazione del pro-rata di detraibilità, questa dovrà essere spesata a conto economico come un costo dell’esercizio; per un approfondimento sulle modalità di contabilizzazione e di classificazione si rimanda all’articolo La contabilizzazione dell’IVA indetraibile, parzialmente indetraibile e da pro-rata.

Per i contribuenti che, per le caratteristiche della propria attività, dovessero ritenere troppo punitiva la limitazione della detraibilità da pro-rata, l’unico modo per mitigarne gli effetti negativi è attraverso la segregazione delle attività che non danno diritto alla detrazione attraverso l’utilizzo della contabilità separata.

Beni strumentali

Il comma 2 dell’articolo 19-bis del DPR 633/72 dispone che per il calcolo della percentuale di detrazione da pro-rata “non si tiene conto delle cessioni di beni ammortizzabili”, in quanto cessioni estranee all’attività tipica dell’impresa.

Tali cessioni saranno quindi escluse dal calcolo della percentuale di detrazione, come sopra indicato.

Con la Risposta a interpello numero 165/2020, l’Agenzia delle Entrate ha puntualizzato che “per l'individuazione dei beni strumentali ammortizzabili ai fini della disposizione in commento, in assenza di una definizione ai fini dell'Imposta sul Valore Aggiunto, si deve avere riguardo ai criteri per essi disposti ai fini delle imposte dirette”.

A riguardo l’Agenzia precisa che la distinzione da fare è tra beni oggetto dell’attività economica propria dell’impresa, come quelli destinati alla vendita, e beni strumentali utilizzati per realizzare questa attività.

Ai fini di questa differenziazione può essere utile richiamare le classificazioni civilistiche del bilancio d’esercizio, confluendo i primi tra le rimanenze e i secondi tra le immobilizzazioni.

Il fatto che il contribuente svolga “una continua e sistematica attività di compravendita” dei beni strumentali all’attività dell’impresa, a prescindere dalle motivazioni, non è rilevante ai fini del calcolo del pro-rata, in quanto a questo fine ciò che importa è solo la natura strumentale dei beni ceduti.